AI・アナリティクスを活用したデータ駆動型バンキングサービス

AI・アナリティクスを活用したデータ駆動型バンキングサービス:

しかしデジタルプラットフォームが真に革新的である理由は、銀行の個別顧客への対応能力を著しく向上させる点にある。デジタルプラットフォームが可能にする高度なデータアナリティクスが、銀行の顧客対応能力を向上させるプロセスを以下に解説する。

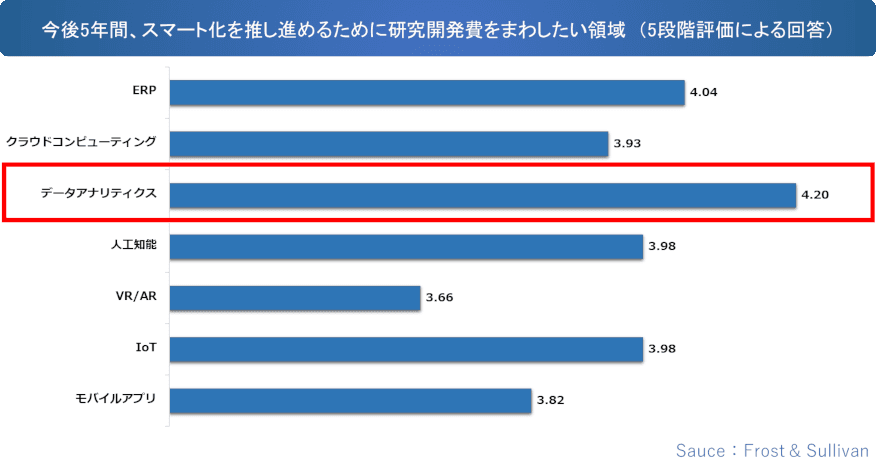

また、フロスト&サリバンは金融関連グローバル企業157社の役員に対してアンケート調査を実施した。その結果、銀行業界全体でITへの投資が2017年と比較して2018年では23%程度増加するとの結果を得た。また、スマートバンキングを推し進めるために投資を強化したい領域については、今回紹介するデータアナリティクスが「最も研究開発費を回したい技術分野」でトップに位置付けられた。

データアナリティクスに必要なテクノロジーにおいては、既存の銀行よりもIT企業が優勢であるケースが多い。強力なアナリティクス能力に基づいたIT企業の金融業界への進出は非常に目覚ましく、その顕著な例がアリババ系のアントグループである。

データアナリティクスに必要なテクノロジーにおいては、既存の銀行よりもIT企業が優勢であるケースが多い。強力なアナリティクス能力に基づいたIT企業の金融業界への進出は非常に目覚ましく、その顕著な例がアリババ系のアントグループである。

アントフィナンシャル社はその傘下のネット銀行「網商銀行(マイバンク)」で高速無人融資システムを既に実現している。3分の書類記入作業と1秒のAI審査によって完結し、その判断にはアリババでの顧客の全取引・購買データが用いられる。このように、データアナリティクスをバンキングに活かしたのが、従来の銀行ではないというのが、注目すべき点である。

一方で、日本国内の既存の銀行もただ手をこまねいているわけではなく、大手IT企業との共同開発や合弁会社の設立、フィンテック企業との提携等を積極的に進めている。

また、ベンチャー企業が独自に金融サービスを提供する例も昨今多く見られる。大手IT企業との共同開発では、みずほ銀行がIBMと市場予兆管理ツールを開発した例や、三井住友銀行がNECと予測分析自動化技術を開発した例が挙げられる。

合弁会社の設立では、みずほ銀行がソフトバンクと「J-Score」というAIによる個人向け融資をメインビジネスとしたジョイントベンチャーを立ち上げた例が挙げられる。ベンチャー企業が独自に金融サービスを提供している例としては、マネーフォワードが有名である。

金融機関とIT企業の境界線が曖昧になりつつある中で行政の対応も変わり始めている。2018年6月に行われた金融庁の金融審議会「金融制度スタディ・グループ」で機能ベースで柔軟に規制をかけるための金融改革が議論された。これまでは、銀行業や貸金業者などに対して業態・業法ベースで金融規制がかけられてきたが、今後はより幅広い業者に対して提供しているサービスベースで規制をかける試みが進んでいる。

IT技術を用いた資産運用方法が一般化するようになり、短い時間で資産価値が乱高下することは珍しくない。また、堅牢なサイバーセキュリティを誇る銀行も、今後クラッキングされて顧客資産が流出することもないとは言い切れない。このような資産の乱高下や流出を防ぐために、「安全性」は欠かせないといえよう。

また、顧客はさらに銀行サービスへの要求度合いが増しており、「いつでもどこでも」銀行のサービスを利用できるような状態を望んでいる。過去の取引履歴や自分の現在の家計状況に基づいて、適切な運用方法の提案も望まれているところだ。そういう意味で、「快適さ」もまた求められているといえる。こうした要求を満たすために、銀行は様々なデータアナリティクスに基づいた事業改革を行い、顧客体験の質を向上させようとしている。

人間が視覚情報を処理する過程には、網膜裏側の複数階層に渡る神経組織と、組織間の電気信号伝達が存在する。この情報処理プロセスは、脳内にある数百億個以上の神経細胞ニューロンと接続部であるシナプスが連動することで稼動している。ディープラーニングでは以下のようなイメージに落とし込んだ上で、数学的モデルを構築している。下記の図の円はコンピュータ上に表現された人工ニューロン(ノードとも呼ばれる)であり、各人工ニューロンを結び付けている線がシナプスを模している。

このモデルと、顧客の画像データ、音声データ及び銀行が元から保有する顧客データ等を活用することで、購買行動や資産形成行動、嗜好に関する高精度な予測モデル等を構築することが期待されている。

ディープラーニングの特徴はデータ入力層と出力層の間に存在する隠れ層が階層構造になっている点がポイントである。隠れ層が深く(Deep)なるほどに抽象度の高い特徴を捉えられることが経験的に判明している。人間は具体と抽象を行き来しながら物事を分析判断しているが、ディープラーニングを有する人工知能の“視点”も具体的な要素と抽象的な要素を捉えながら因果関係を推測することができるようになりつつある。

ただし、純粋に予測モデルの構築を行いたいのなら、ディープラーニングの活用は必須ではない。それにも関わらず、ディープラーニングが特に注目されているのは、人工知能がディープラーニングによる学習過程で獲得しうる“視点”にある。

従来の機械学習や統計予測では、事象の因果関係とその事象を説明するための要素を人間が設定した上で、数学モデルを構築することが多い。対照的に、ディープラーニングは大量のデータの中から、その特徴量を自ら抽出することができる。時として人間が捉えきれない特徴すらも抽出してしまい、人間以上に的確な答えを出せてしまう。その顕著な例は、工場の生産システムでの異常検知や顔認証システム、ウェブ広告などであり、それがバンキングサービスへも活用され始めているのだ。

銀行は、ディープラーニングとそれに連なる様々な機械学習・統計解析手法を駆使することで、高い安全性と快適さを実現しようとしている。先述のみずほ銀行とIBMが共同開発した市場予兆管理ツールであったり、三井住友銀行とNECが共同開発した予測分析自動化技術がまさにその良い例である。

これまでは、人間のアナリストが株式市場や不動産市場を特徴付ける要素を考え、それに基づいて予測モデルを構築していた。しかし、ディープラーニングの登場はコンピュータが見出した市場の特徴に基づいた予測モデルという新たな選択肢を提示した。それによって、市場の予測方法が「人間が考え、コンピュータが演算を行う」から「人間とコンピュータが一緒に考えながら、最後はコンピュータが演算を行う」というものに変化し、より多面的なリスクマネジメントが実現される可能性がある。

日本は先進国の中で貯蓄の比率が高い国として知られているが、NISA口座や仮想通貨取引の登場によって貯蓄から投資に対する機運は以前に比べて高まっていると考えられる。そうしたトレンドをとらえるためも、オンライン上で顧客の嗜好にあわせたプランをディープラーニング等に基づいてリアルタイムで分析・提供し、快適さを高めることが今後重要となっていくであろう。

技術発展に伴い、銀行もただ既存のサービスを提供しているだけでは生き残りが難しい時代になってきた。データアナリティクスを最大限に活用し、より顧客に寄り添ったサービスを開発している銀行や、もともとの技術力を生かして金融サービス市場に進出しているIT企業も数多くみられる。銀行とデータアナリティクスは、これからもさらなる動きを見せていくことだろう。

▼テクノロジーの最先端に触れる

AI・データ取引をめぐる法務実務の展望

最新ユーザー調査に見るQRコード決済・スマホ決済ビジネスのポイントとキャッシュレス社会の将来像

最新ユーザー調査に見るQRコード決済・スマホ決済ビジネスのポイントとキャッシュレス社会の将来像

新たな地域金融機関ビジネスモデルへの挑戦

新たな地域金融機関ビジネスモデルへの挑戦

PropTech(不動産Tech)における最新動向と今後の方向性

PropTech(不動産Tech)における最新動向と今後の方向性

AI・データ取引をめぐる法務実務の展望

スマートバンキングがもたらす未来 ~AIによる顧客体験革命~

今話題となっているスマートバンキングは、従来の銀行で行われてきた業務や金融取引をデジタルプラットフォームに移す動きを指す。この動きによってもたらされる変化としてキャッシュレスに代表される“紙幣からの解放”や無人窓口利用による“時間短縮”など物理的な利便性の実現に目が行きがちである。しかしデジタルプラットフォームが真に革新的である理由は、銀行の個別顧客への対応能力を著しく向上させる点にある。デジタルプラットフォームが可能にする高度なデータアナリティクスが、銀行の顧客対応能力を向上させるプロセスを以下に解説する。

- 銀行の保有する膨大な顧客情報がクラウド上で共有され、顧客のATMやクレジットカードの利用状況がリアルタイムでクラウドに送信される。

- クラウドに集積された情報を統計解析・機械学習に基づいて、顧客の消費動向や家計収支の予測を行う。

- 分析データに基づいて、人工知能が預金口座開設や資産運用プランの提案、融資時のクレジットスコア算出を行う。

また、フロスト&サリバンは金融関連グローバル企業157社の役員に対してアンケート調査を実施した。その結果、銀行業界全体でITへの投資が2017年と比較して2018年では23%程度増加するとの結果を得た。また、スマートバンキングを推し進めるために投資を強化したい領域については、今回紹介するデータアナリティクスが「最も研究開発費を回したい技術分野」でトップに位置付けられた。

海外IT大手の金融サービス進出と、国内銀行のIT企業との提携

アントフィナンシャル社はその傘下のネット銀行「網商銀行(マイバンク)」で高速無人融資システムを既に実現している。3分の書類記入作業と1秒のAI審査によって完結し、その判断にはアリババでの顧客の全取引・購買データが用いられる。このように、データアナリティクスをバンキングに活かしたのが、従来の銀行ではないというのが、注目すべき点である。

一方で、日本国内の既存の銀行もただ手をこまねいているわけではなく、大手IT企業との共同開発や合弁会社の設立、フィンテック企業との提携等を積極的に進めている。

また、ベンチャー企業が独自に金融サービスを提供する例も昨今多く見られる。大手IT企業との共同開発では、みずほ銀行がIBMと市場予兆管理ツールを開発した例や、三井住友銀行がNECと予測分析自動化技術を開発した例が挙げられる。

合弁会社の設立では、みずほ銀行がソフトバンクと「J-Score」というAIによる個人向け融資をメインビジネスとしたジョイントベンチャーを立ち上げた例が挙げられる。ベンチャー企業が独自に金融サービスを提供している例としては、マネーフォワードが有名である。

金融機関とIT企業の境界線が曖昧になりつつある中で行政の対応も変わり始めている。2018年6月に行われた金融庁の金融審議会「金融制度スタディ・グループ」で機能ベースで柔軟に規制をかけるための金融改革が議論された。これまでは、銀行業や貸金業者などに対して業態・業法ベースで金融規制がかけられてきたが、今後はより幅広い業者に対して提供しているサービスベースで規制をかける試みが進んでいる。

銀行業界の命運をかけたデータアナリティクスの現在地

今、銀行に求められるもの

現在、多くの銀行は質の高いサービスを提供するようになってきており、サービスそのもので差別化するのは難しくなってきている。現在、差別化の源泉となるのは「安全性」と「快適さ」の2つだといえるのではないだろうか。IT技術を用いた資産運用方法が一般化するようになり、短い時間で資産価値が乱高下することは珍しくない。また、堅牢なサイバーセキュリティを誇る銀行も、今後クラッキングされて顧客資産が流出することもないとは言い切れない。このような資産の乱高下や流出を防ぐために、「安全性」は欠かせないといえよう。

また、顧客はさらに銀行サービスへの要求度合いが増しており、「いつでもどこでも」銀行のサービスを利用できるような状態を望んでいる。過去の取引履歴や自分の現在の家計状況に基づいて、適切な運用方法の提案も望まれているところだ。そういう意味で、「快適さ」もまた求められているといえる。こうした要求を満たすために、銀行は様々なデータアナリティクスに基づいた事業改革を行い、顧客体験の質を向上させようとしている。

ディープラーニングによる高精度の顧客行動の予測

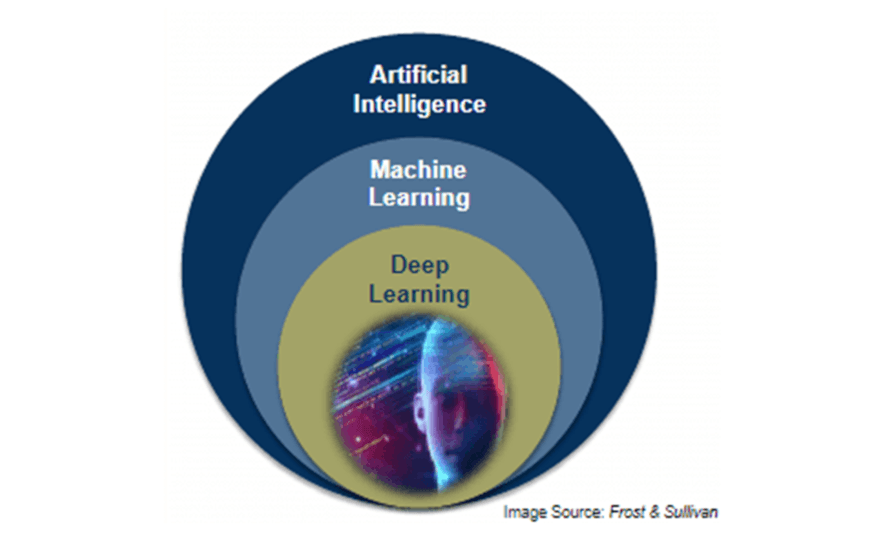

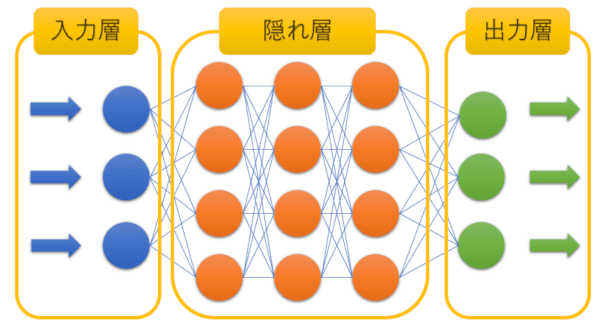

そうしたトレンドの中で、今後注目されていくことになるであろう技術として「ディープラーニング」がある。ディープラーニングは機械学習の一種であり、人間の視覚情報処理過程を模倣したコンピュータアルゴリズムである。人間が視覚情報を処理する過程には、網膜裏側の複数階層に渡る神経組織と、組織間の電気信号伝達が存在する。この情報処理プロセスは、脳内にある数百億個以上の神経細胞ニューロンと接続部であるシナプスが連動することで稼動している。ディープラーニングでは以下のようなイメージに落とし込んだ上で、数学的モデルを構築している。下記の図の円はコンピュータ上に表現された人工ニューロン(ノードとも呼ばれる)であり、各人工ニューロンを結び付けている線がシナプスを模している。

このモデルと、顧客の画像データ、音声データ及び銀行が元から保有する顧客データ等を活用することで、購買行動や資産形成行動、嗜好に関する高精度な予測モデル等を構築することが期待されている。

ディープラーニングの特徴はデータ入力層と出力層の間に存在する隠れ層が階層構造になっている点がポイントである。隠れ層が深く(Deep)なるほどに抽象度の高い特徴を捉えられることが経験的に判明している。人間は具体と抽象を行き来しながら物事を分析判断しているが、ディープラーニングを有する人工知能の“視点”も具体的な要素と抽象的な要素を捉えながら因果関係を推測することができるようになりつつある。

ただし、純粋に予測モデルの構築を行いたいのなら、ディープラーニングの活用は必須ではない。それにも関わらず、ディープラーニングが特に注目されているのは、人工知能がディープラーニングによる学習過程で獲得しうる“視点”にある。

従来の機械学習や統計予測では、事象の因果関係とその事象を説明するための要素を人間が設定した上で、数学モデルを構築することが多い。対照的に、ディープラーニングは大量のデータの中から、その特徴量を自ら抽出することができる。時として人間が捉えきれない特徴すらも抽出してしまい、人間以上に的確な答えを出せてしまう。その顕著な例は、工場の生産システムでの異常検知や顔認証システム、ウェブ広告などであり、それがバンキングサービスへも活用され始めているのだ。

銀行は、ディープラーニングとそれに連なる様々な機械学習・統計解析手法を駆使することで、高い安全性と快適さを実現しようとしている。先述のみずほ銀行とIBMが共同開発した市場予兆管理ツールであったり、三井住友銀行とNECが共同開発した予測分析自動化技術がまさにその良い例である。

これまでは、人間のアナリストが株式市場や不動産市場を特徴付ける要素を考え、それに基づいて予測モデルを構築していた。しかし、ディープラーニングの登場はコンピュータが見出した市場の特徴に基づいた予測モデルという新たな選択肢を提示した。それによって、市場の予測方法が「人間が考え、コンピュータが演算を行う」から「人間とコンピュータが一緒に考えながら、最後はコンピュータが演算を行う」というものに変化し、より多面的なリスクマネジメントが実現される可能性がある。

ディープラーニングによるオンライン上でのおもてなし

ディープラーニングは “かゆいところに手の届く顧客サービス”の提供を大いにサポートできる可能性を秘めている。顧客の資産運用提案におけるプランが多数存在する時に、人間では発想できないような最適な選択肢を提示することも、ディープラーニング及び関連技術の活用によって可能となる。特にこうした技術は、インターネット上のホームページやATMのビデオ窓口について大きな威力を発揮する。日本は先進国の中で貯蓄の比率が高い国として知られているが、NISA口座や仮想通貨取引の登場によって貯蓄から投資に対する機運は以前に比べて高まっていると考えられる。そうしたトレンドをとらえるためも、オンライン上で顧客の嗜好にあわせたプランをディープラーニング等に基づいてリアルタイムで分析・提供し、快適さを高めることが今後重要となっていくであろう。

技術発展に伴い、銀行もただ既存のサービスを提供しているだけでは生き残りが難しい時代になってきた。データアナリティクスを最大限に活用し、より顧客に寄り添ったサービスを開発している銀行や、もともとの技術力を生かして金融サービス市場に進出しているIT企業も数多くみられる。銀行とデータアナリティクスは、これからもさらなる動きを見せていくことだろう。

▼【連載】スマートバンキング化を支える6つのテクノロジー

サイバーセキュリティの分類と対策

5年3.75倍に!? 世界中で進むデジタルペイメントを読み解く

5年3.75倍に!? 世界中で進むデジタルペイメントを読み解く

銀行が挑むAI・アナリティクスを活用したデータ駆動型バンキングサービスとは

銀行が挑むAI・アナリティクスを活用したデータ駆動型バンキングサービスとは

サイバーセキュリティの分類と対策

コメント

コメントを投稿